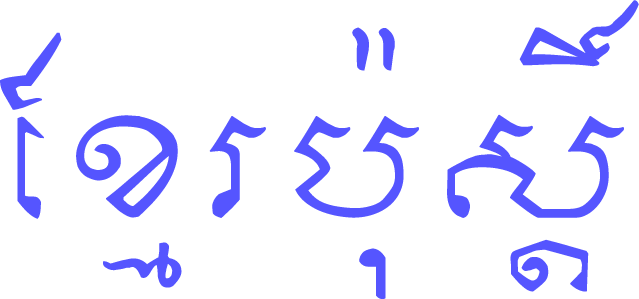

លោក Powell កំពុងរុញតំបន់អាស៊ីឱ្យធ្លាក់ចូលក្នុងវិបត្តិហិរញ្ញវត្ថុថ្មី

ភាពរំជើបរំជួល នៅពាក់កណ្តាលទសវត្សរ៍ឆ្នាំ ១៩៩០ ដែលបង្កឡើងដោយទីស្នាក់ការកណ្តាលរបស់ធនាគារកណ្តាលអាមេរិកនៅក្នុងទីក្រុង Washington កំពុងតែធ្វើឱ្យអ្នកដែលតែងតែមានសុទិដ្ឋិនិយមជាមួយប្រាក់ដុល្លារ នឹកឃើញឡើងវិញនូវព្រឹត្តិការណ៍នៅពេលនោះ។

សម្រាប់រយៈពេលខ្លី ការសម្រេចចិត្តរបស់ធនាគារកណ្តាលអាមេរិកក្នុងការដំឡើងអត្រាការប្រាក់កាលពីថ្ងៃពុធចំនួន ៧៥ ពិន្ទុ ត្រូវបានក្រុមអ្នកវិនិយោគិនចាត់ទុកជាដំណឹងដ៏គួរឱ្យសាទរ។ ទោះជាយ៉ាងណាក៏ដោយ អ្វីដែលក្រុមអ្នកវិនិយោគមិនសាទរគឺ «កំហុសកាលពីពេលអតីតកាលរបស់ប្រធានធនាគារកណ្តាលអាមេរិក គឺលោក Jerome Powell អាចនាំមកនូវផលប៉ះពាល់ចំពោះតំបន់អាស៊ី នៅក្នុងឆមាសទី២ នៃឆ្នាំ ២០២២»។

លោក Powell ពិតជាបានប្តេជ្ញាចិត្តប៉ះប៉ូវសងនូវកំហុសឆ្គងរបស់លោក។ ប្រសិនបើកាលពីឆ្នាំ ២០២១ លោក Powell មិនបានចាត់ទុកអត្រាអតិផរណានៅសហរដ្ឋអាមេរិកគ្រាន់តែជារឿងបណ្តោះអាសន្ន ហើយប្រសិនបើលោកបានខិតខំប្រឹងប្រែងដោះស្រាយបញ្ហា តាមរយៈការដំឡើងអត្រាការប្រាក់ទ្រង់ទ្រាយធំ នោះអ្វីៗនៅពេលនេះអាចនឹងមានភាពខុសប្លែកពីនេះ។

អតីតប្រធានធនាគារកណ្តាលអាមេរិក លោក Ben Bernanke បានប្រាប់សារព័ត៌មាន CNBC ថា «អ្វីដែលជាសំណួរនោះគឺ ហេតុអ្វីបានជាពួកគេពន្យាពេលក្នុងការចាត់វិធានការឆ្លើយតប?» វាគឺជាកំហុស ហើយពួកគេក៏យល់ស្របដែរថា «វាពិតជាកំហុសមែន»។

ទោះជាយ៉ាងណាក៏ដោយ អ្វីដែលនឹងកើតមាននៅពេលនេះគឺ «ខណៈពេលដែលតម្លៃទំនិញប្រើប្រាស់បានហក់ឡើងរហូតដល់ ៩,១% ការដំឡើងអត្រាការប្រាក់គោលចំនួន ១៥០ ពិន្ទុដែលធនាគារកណ្តាលបានធ្វើចាប់តាំងពីខែមិថុនាមក បូករួមនឹងពិន្ទុដែលគេអាចនឹងបន្តដំឡើងបន្ថែមទៀត នឹងបង្កផលប៉ះពាល់យ៉ាងធ្ងន់ធ្ងរដល់តំបន់អាស៊ីនៅក្នុងរយៈពេល ៦ ខែខាងមុខ ជាជាងការកាត់បន្ថយហានិភ័យ»។

ការដំឡើងអត្រាការប្រាក់របស់ធនាគារកណ្តាលអាមេរិកគឺជា «សុបិនដ៏អាក្រក់សម្រាប់ប្រទេសចិន» ដោយក្នុងនោះ វាអាចនាំមកនូវហានិភ័យដល់ក្បាលម៉ាស៊ីននាំចេញដ៏ធំរបស់ប្រទេសចិន។ វាក៏អាចបង្កភាពស្មុគស្មាញផងដែរដល់ក្រុមហ៊ុនអភិវឌ្ឍអចលទ្រព្យដែលកំពុងតែជាប់បំណុលវ័ណ្ឌករនៅចិនដីគោក និងដែលកំពុងតែព្យាយាមជៀសឱ្យផុតពីស្ថានភាពមិនអាចបង់សងបំណុលបាន (Debt Default)។

ការធ្លាក់ចុះនៃតម្លៃប្រាក់យេនដែលបានធ្លាក់ចុះចំនួន ១៨% រួចទៅហើយនៅក្នុងឆ្នាំនេះ បានបង្កជាវិបត្តិសម្រាប់នាយករដ្ឋមន្ត្រី Fumio Kishida និងទេសាភិបាលធនាគារជប៉ុនលោក Haruhiko Kuroda។ ប្រទេសជប៉ុនដែលជាប្រទេសដែលមានសេដ្ឋកិច្ចធំជាងគេលំដាប់ទី២ របស់តំបន់អាស៊ី កំពុងទទួលរងនូវរលកអតិផរណាកាន់តែខ្លាំងឡើងៗនៅក្នុងទីផ្សារស្បៀងអាហារ និងថាមពល។

នៅក្នុងឆ្នាំនេះ ប្រាក់បាតថៃក៏បានធ្លាក់ចុះជាង ១០% ផងដែរ បើធៀបនឹងប្រាក់ដុល្លារ ខណៈនៅប្រទេសហ្វីលីពីន របបថ្មីរបស់លោក Ferdinand Marcos Jr. ក៏កំពុងតែមានភាពត្រដាបត្រដួស ដោយសារតែការធ្លាក់ចុះនៃប្រាក់ប៉េសូចំនួន ៩,៣%។ ខណៈដែលតម្លៃស្បៀងអាហារនិងសម្ភារៈសំខាន់ៗផ្សេងទៀតកំពុងតែហក់ឡើងខ្ពស់ ប្រជាជនហ្វីលីពីនរាប់លានគ្រួសារ ដែលបានគេចផុតពីភាពក្រីក្រនៅក្នុងរយៈពេលជាង ១ ទសវត្សរ៍កន្លងមកនេះ អាចនឹងធ្លាក់ក្រោមបន្ទាត់នៃភាពក្រីក្រឡើងវិញ។

ទាំងប្រាក់រីងហ្គីត របស់ម៉ាឡេស៊ី និងប្រាក់រូពី របស់ឥណ្ឌា បានធ្លាក់ចុះជិត ៧% ខណៈដែលប្រាក់ Rupiah របស់ឥណ្ឌូណេស៊ី ក៏បានបាត់បង់តម្លៃរបស់វាចំនួន ៥% ផងដែរ។ ការធ្លាក់ចុះនៃតម្លៃប្រាក់វ៉ុនជាង ៩,៥% នៅក្នុងឆ្នាំនេះ កំពុងតែធ្វើឱ្យធនាគារកូរ៉េមានការឈឺក្បាលជាខ្លាំង។

រាប់ចាប់តាំងពីកោះតៃវ៉ាន់រហូតដល់ប្រទេសវៀតណាម លំហូរចេញនៃមូលធនដ៏ខ្លាំងក្លាដើម្បីងាកទៅរកការវិនិយោគលើប្រាក់ដុល្លារដែលអាចផ្តល់ផលចំណេញបានកាន់តែខ្ពស់ កំពុងតែបន្ថែមសម្ពាធទៅលើបណ្តារដ្ឋាភិបាលនៅក្នុងតំបន់អាស៊ី។

ខណៈដែលតំបន់អាស៊ីនឹងត្រូវទទួលរងនូវបញ្ហាជាច្រើនទៀត ក្រុមពាណិជ្ជករបាននិងកំពុងជជែកគ្នាអំពី «សង្គ្រាមរូបិយវត្ថុ» (Reverse Currency War) ដែលជាព្រឹត្តិការណ៍ដែលបណ្តាធនាគារកណ្តាលនឹងផ្តល់ការគាំទ្រដល់អត្រាប្តូរប្រាក់ដើម្បីឱ្យវាមានភាពកាន់តែរឹងមាំជាងមុនដើម្បីកាត់បន្ថយហានិភ័យនៃអតិផរណាលើទំនិញនាំចូល។

សេដ្ឋវិទូនៅសាកលវិទ្យាល័យ «Harvard University» លោក Jeffrey Frankel បាននិយាយថា «ការនិយាយ គឺពិតជាងាយស្រួលជាងការអនុវត្តជាក់ស្តែង។ វាមិនអាចទៅរួចទេ សម្រាប់គ្រប់ប្រទេសទាំងអស់ក្នុងការអនុវត្តតាមយុទ្ធសាស្ត្រនេះ ដោយសារតែពួកគេមិនអាចធ្វើឱ្យអត្រាប្តូរប្រាក់របស់ពួកគេ ដើរក្នុងទិសដៅដូចគ្នានៅក្នុងពេលទន្ទឹមគ្នាបានទេ»។ ជាក់ស្តែង កាលពីថ្ងៃពុធ សភាអាមេរិកបានបង្ហាញលោក Powell នូវវិធីដ៏ប្រសើរមួយក្នុងការស្វែងរកដំណោះស្រាយ។

ព្រឹទ្ធសភាបានព្យាយាមអនុម័តថវិការចំនួន ៥២ ពាន់លានដុល្លារដើម្បីផ្តល់ការឧបត្ថម្ភធនដល់រោងច្រកផលិតបន្ទះឈីបសឺមីកុងឌុចទ័រ និងដើម្បីផ្តល់សន្ទុះឡើងវិញដល់វិស័យវិទ្យាសាស្ត្រនិងបច្ចេកវិទ្យាដើម្បីបង្កើនផលិតភាព។ ច្បាប់ស្តីពីបន្ទះឈីប និងវិទ្យាសាស្ត្រ (Chips and Science Act) ដែលមានទំហំទឹក ប្រាក់ ២៨០ ពាន់លានដុល្លារ មានគោលបំណងពង្រឹងការប្រកួតប្រជែងរបស់អាមេរិក ខណៈពេលដែលចិនកំពុងវិនិយោគប្រាក់រាប់ទ្រីលានដុល្លារ ដើម្បីក្លាយទៅជាម្ចាស់នៃការច្នៃប្រឌិតនៅក្នុងថ្ងៃអនាគត។

សម្ពាធនៃតម្លៃ ដែលកំពុងតែទាញទម្លាក់កំណើនសេដ្ឋកិច្ចរបស់អាមេរិកបានកើតចេញពីបញ្ហានៅក្នុងផ្នែកផ្គត់ផ្គង់ដែលបង្កឡើងដោយភាពរអាក់រអួលដោយសារវិបត្តិកូវីដ-១៩, ការហក់ឡើងនៃតម្លៃទំនិញ, ការឈ្លានពានរបស់រុស្ស៊ីនៅអ៊ុយក្រែន និងការវិនិយោគដ៏ខ្សត់ខ្សោយនៅក្នុងវិស័យបច្ចេកវិទ្យា។

ការលើកទឹកចិត្តឱ្យមានការបង្កើនការវិនិយោគទៅលើវិស័យបច្ចេកវិទ្យាពីសំណាក់សមាជិកសភា គឺជាការបោះជំហាននៅក្នុងទិសដៅដ៏ត្រឹមត្រូវ ក៏ប៉ុន្តែវានៅមិនទាន់គ្រប់គ្រាន់ទេ ហើយសេតវិមានរបស់ប្រធានាធិបតី Joe Biden ចាំបាច់ត្រូវតែបង្កើនចក្ខុវិស័យរបស់ខ្លួនបន្ថែមទៀត។

ប្រទេសចិនកំពុងចំណាយប្រាក់រាប់ទ្រីលានដុល្លារ ដើម្បីយកប្រៀបទៅលើអនាគតរបស់បន្ទះឈីប, បច្ចេកវិទ្យាជីវៈសាស្ត្រ, ប្រព័ន្ធ 5G, រថយន្តអគ្គិសនី, វិស័យអាកាសចរណ៍, បញ្ញាសិប្បនិម្មិត (AI), ថាមពលកកើតឡើងវិញ និងហេដ្ឋារចនាសម្ព័ន្ធបៃតង។ វាសុទ្ធតែជាកិច្ចការដែលមាននៅក្នុងផែនការ «ផលិតនៅចិននៅត្រឹមឆ្នាំ ២០២៥» របស់ប្រធានាធិបតី Xi Jinping។

ទន្ទឹមគ្នានេះដែរ នៅពេលនេះធនាគារកណ្តាលអាមេរិកបានចូលរួមនៅក្នុងការប្រយុទ្ធ ដែលមានលក្ខណៈដូចគ្នានឹងអ្វីដែលខ្លួនបានធ្វើកាលពីទសវត្សរ៍ឆ្នាំ ១៩៩០ ដែលកាលនោះវិធីសាស្ត្រនេះបានបង្កឱ្យមានការមិនពេញចិត្តយ៉ាងខ្លាំង។ អ្វីដែលអាក្រក់បំផុតនោះគឺ «លោក Powell មានទំនោរទោរទន់ទៅតាមនយោបាយនៅក្នុងឆ្នាំ ២០១៩ នៅពេលក្រុមការងាររបស់លោកបានចាប់ផ្តើមកាត់បន្ថយអត្រាការប្រាក់ នៅពេលដែលអាមេរិកស្ទើរតែមិនត្រូវការវិធានការបែបនេះទាល់តែសោះ»។

នៅខែសីហាឆ្នាំ ២០១៩ នៅពេលដែលលោក Powell បានចុះញ៉មចំពោះអតីតប្រធានាធិបតី Donald Trump កំណើនសេដ្ឋកិច្ចរបស់អាមេរិកមានភាពសុទិដ្ឋិនិយម, ទីផ្សារភាគហ៊ុនបានកើនឡើង ហើយទីផ្សារការងារក៏បានដំណើរការយ៉ាងរស់វើក។ ទោះជាយ៉ាងណាក៏ដោយ លោក Trump មានការខឹងសម្បារជាខ្លាំងចំពោះធនាគារកណ្តាលដែលបានដំឡើងអត្រាការប្រាក់ ខណៈពេលដែលលោកកំពុងដឹកនាំប្រទេស។

វដ្តនៃការដំឡើងអត្រាការប្រាក់បានចាប់ផ្តើមនៅក្នុងឆ្នាំ ២០១៥ នៅពេលដែលលោកស្រី Janet Yellen ឡើងកាន់តំណែងជាប្រធានរបស់ធនាគារកណ្តាលអាមេរិក។ បន្ទាប់ពីបញ្ចប់ការបន្ធូរបន្ថយវិធានការគោលនយោបាយបង្កើនការផ្គត់ផ្គង់ថវិការបន្ថែម (Quantitative Easing-QE) ធនាគារកណ្តាលក្រោមការដឹកនាំរបស់លោកស្រី Yellen នៅក្នុងខែធ្នូ ឆ្នាំ ២០១៥ បានបង្កើនអត្រាការប្រាក់ជាលើកដំបូង ចាប់តាំងពីឆ្នាំ ២០០៦។ លោក Powell បានព្យាយាមរក្សាស្ថិរភាពអត្រាការប្រាក់ឡើងវិញ ក្រោយពេលដែលលោកចូលកាន់តំណែងជំនួសលោកស្រី Yellen នៅក្នុងខែកុម្ភៈ ឆ្នាំ ២០១៨។

លោក Trump បានវាយប្រហារយ៉ាងខ្លាំងទៅលើការដំឡើងអត្រាការប្រាក់របស់លោក Powell និងថែមទាំងបានគំរាមដកលោក Powell ចេញពីតំណែងប្រធានធនាគារកណ្តាលទៀតផង បើទោះបីជាលោក Trump គឺជាអ្នកជ្រើសរើសលោក Powell ដោយផ្ទាល់ក៏ដោយ។ នៅពេលនោះ លោក Powell បានចុះញ៉មទាំងស្ទាក់ស្ទើរ ហើយក៏បានចាប់ផ្តើមបន្ទាបអត្រាការប្រាក់។

ការផ្លាស់ប្តូរជំហររបស់លោកបានបង្កឱ្យមានផលប៉ះពាល់ចំនួន ៣។

- ផលវិបាកទី១ គឺ «ការបង្កើនសាច់ប្រាក់ងាយស្រួល (Liquidity) ដែលសេដ្ឋកិច្ចអាមេរិកមិនត្រូវការ»។

- ផលវិបាកទី២ «វាបានបង្កការខូតខាតដល់គោលនយោបាយរូបិយវត្ថុបម្រុងដែលធនាគារកណ្តាលអាចយកមកប្រើប្រាស់បាន នៅពេលអាមេរិកជួបប្រទះនឹងវិបត្តិវីរុសរាតត្បាត»។

- ផលវិបាកទី៣ «វាបានបង្កផលប៉ះពាល់យ៉ាងធ្ងន់ធ្ងរដល់ការ យល់ឃើញចំពោះឯករាជ្យភាពរបស់ធនាគារកណ្តាលអាមេរិក»។

បញ្ហាទាក់ទងនឹងឯករាជ្យភាពរបស់ធនាគារកណ្តាល បានធ្វើឱ្យគេនឹកឃើញដល់វិធានការកាលពីទសវត្សរ៍ឆ្នាំ ១៩៩០។ វដ្តនៃការរឹតបន្តឹងគោលនយោបាយរូបិយវត្ថុឆ្នាំ ១៩៩៤-១៩៩៥ របស់ធនាគារកណ្តាល បានធ្វើឱ្យឥស្សរជននយោបាយនៅទីក្រុងវ៉ាស៊ីនតោនមានការខឹងសម្បារជាខ្លាំង។

ការដំឡើងអត្រាការប្រាក់ទ្វេដងក្នុងរយៈពេលខ្លី (ក្នុងរយៈពេលត្រឹម ១២ ខែ) បានបង្កឱ្យមានការខូចខាតយ៉ាងធ្ងន់ធ្ងរនៅក្នុងប្រទេសម៉ិចស៊ីក, នៅទីផ្សារ Wall Street, នៅបណ្តារដ្ឋនានានៅទូទាំងសហរដ្ឋអាមេរិក និងជាពិសេសគឺនៅទ្វីបអាស៊ី។ ការឡើងថ្លៃប្រាក់ដុល្លារនៅពេលនោះ ក៏ដូចពេលនេះដែរ បានធ្វើឱ្យទ្វីបអាស៊ីធ្លាក់ក្នុងស្ថានភាពហានិភ័យយ៉ាងធ្ងន់ធ្ងរ។

នៅត្រឹមឆ្នាំ ១៩៩៧ សម្ពាធនៃប្រាក់ដុល្លារដែលកើតមានចាប់ពីនៅទីក្រុងបាងកករហូត ដល់ទីក្រុងហ្សាកាតា និងទីក្រុងសេអ៊ូល បានក្លាយជារឿងដែលមិនអាចទប់ស្កាត់បាន។ រលកនៃការធ្លាក់តម្លៃរូបិយបណ្ណ បានបង្កឱ្យមានវិបត្តិហិរញ្ញវត្ថុនៅតំបន់អាស៊ីនៅឆ្នាំ ១៩៩៧-១៩៩៨។ នៅក្រោយការដំឡើងអត្រាការប្រាក់គោល ០,៧៥ ពិន្ទុ ចំនួន ២ ដងជាប់ៗគ្នា ក្រុមរបស់លោក Powell អាចនឹងដំឡើងអត្រាការប្រាក់ដល់ ១% នៅប៉ុន្មានសប្តាហ៍ខាងមុខនេះ។

ជំហរសារពើពន្ធរបស់អាមេរិកកំពុងតែនាំមកនូវគ្រោះថ្នាក់កាន់តែធ្ងន់ធ្ងរ។ នៅពេលនេះ ខណៈដែលបំណុលអាមេរិកមានចំនួនលើស ៣០ ពាន់លានដុល្លារ វិបត្តិដែលកើតចេញពីការដំឡើងអត្រាការប្រាក់យ៉ាងគំហ៊ុក របស់ធនាគារកណ្តាលនៅពេលនេះ អាចមានលក្ខណៈធ្ងន់ធ្ងរជាងកាលពីទសវត្សរ៍ឆ្នាំ ១៩៩០ ទៅទៀត។

ការសង្ស័យទាំងនេះបានជំរុញឱ្យសហរដ្ឋអាមេរិកបន្តទាញយកមូលធនពីគ្រប់ទិសទីទាំងអស់របស់ពិភពលោក ហើយការហូរចេញនៃមូលធននេះនឹងមានល្បឿនកាន់តែលឿន នៅពេលដែលធនាគារកណ្តាលបង្កើនការរឹតបន្តឹងគោលនយោបាយរូបីិយវត្ថុ។ សេដ្ឋវិទូ Jonathan Fortun នៅវិទ្យាស្ថាន International Finance បានចាត់ទុកវិធានការទាំងនេះជា «ផ្នែកមួយនៃព្យុះហានិភ័យដ៏ធ្ងន់ធ្ងរដែលនឹងកើតមានចំពោះទីផ្សារនៅគ្រប់ទិសទី»។

លោក Fortun បាននិយាយថា «ហានិភ័យកាន់តែខ្ពស់នៃការធ្លាក់ចុះនៃសេដ្ឋកិច្ចពិភពលោក បានបង្កើនសម្ពាធលើលំហូរទីផ្សារនៅក្នុងបណ្តាប្រទេសកំពុងរីកចម្រើន ខណៈពេលដែលពួកគេកំពុងមានការព្រួយបារម្ភចំពោះព្រឹត្តិការណ៍ភូមិសាស្ត្រនយោបាយ និងការរឹតបន្តឹងលើលក្ខខណ្ឌរូបិយវត្ថុដើម្បីកាត់បន្ថយអតិផរណា»។

លោក Fortun បានកត់សម្គាល់ថា «យើងកំពុងតែស្ថិតនៅក្នុងស្ថានភាពវិបត្តិអត្រាការប្រាក់ជាសកល និងអត្រាអតិផរណាដ៏ខ្ពស់នៅក្នុងឆមាសទី២ នៃឆ្នាំ ២០២២។ បណ្ណបំណុលរដ្ឋាភិបាលបានកើនឡើងយ៉ាងខ្ពស់នៅបណ្តាប្រទេសដែលមានសេដ្ឋកិច្ចជឿនលឿន និងបានបង្កឱ្យមានការរឹតបន្តឹងលើលក្ខខណ្ឌហិរញ្ញវត្ថុ, បង្កផលប៉ះពាល់ដល់កំណើន និងជំរុញឱ្យមានហានិភ័យកាន់តែខ្លាំង»។

លោក Ravi Menon ដែលជាប្រធានអាជ្ញាធររូបិយវត្ថុសិង្ហបុរីកំពុងលើកឡើងនូវការព្រួយបារម្មណ៍អំពីផលប៉ះពាល់ ដែលបង្កឡើងដោយសារភាពរឹងមាំរបស់ប្រាក់ដុល្លារ។ ក្រុមការងាររបស់ Menon បានរកឃើញថា «ការកើនឡើង ១% នៃប្រាក់ដុល្លារអាមេរិក នឹងជំរុញឱ្យមានលំហូរចេញនៃមូលធនសុទ្ធចំនួន ០,៣% នៃ GDP របស់បណ្តាប្រទេស ដែលមានទីផ្សារកំពុងរីកចម្រើននៅក្នុងត្រីមាសបន្ទាប់»។ មន្ត្រី MAS បាននិងកំពុងធ្វើអន្តរាគមន៍ទៅក្នុងទីផ្សារដើម្បីផ្តល់ការគាំទ្រដល់ប្រាក់ដុល្លារសិង្ហបុរី។

នៅក្នុងប្រទេសឥណ្ឌូណេស៊ី, ហ្វីលីពីន និងថៃ តម្លៃរូបិយបណ្ណកំពុងតែធ្លាក់ចុះកាន់តែខ្លាំង ខណៈពេលដែលការកើនឡើងនៃតម្លៃទំនិញជាសកលកំពុងតែបង្កើនហានិភ័យនៃអត្រាអតិផរណា។ អត្រាអតិផរណារបស់ហ្វីលីពីនបានកើនឡើង ៦% លើសពីគោលដៅរបស់រដ្ឋាភិបាល ដែលជាហេតុធ្វើឱ្យរដ្ឋាភិបាលរបស់លោក Marcos កំពុងតែស្វះស្វែងរកវិធីដើម្បីដោះស្រាយវិបត្តិស្បៀងអាហារ និងថាមពល។

ជាក់ស្តែង ធនាគារកណ្តាលអាមេរិកមានឱកាសជាច្រើននៅពេញមួយឆ្នាំ ២០២១ ដើម្បីទប់ស្កាត់អត្រាអតិផរណា។ បើទោះបីជាសម្ពាធជាច្រើននៅពេលបច្ចុប្បន្ននេះមានជាប់ទាក់ទងតែជាមួយផ្នែកផ្គត់ផ្គង់ក៏ដោយ ក៏ភាពអសកម្មរបស់ធនាគារកណ្តាលអាមេរិកក៏មានចំណែកបង្កឱ្យមាននិន្នាការនេះផងដែរ។

ការចាត់វិធានការមួយចំនួនប្រហែលជាអាចជួយស្តារឡើងវិញនូវភាពជឿជាក់របស់ធនាគារកណ្តាលអាមេរិកដែលលោក Powell បានធ្វើឱ្យបាត់បង់ដោយសារការចុះញ៉មទៅនឹងការទាមទាររបស់លោក Trump ។ ឥឡូវនេះ នៅពេលដែល Powell កំពុងតែស្តារនូវអ្វីដែលបានបាត់បង់ តំបន់អាស៊ីបាននិងកំពុងធ្លាក់ចូលក្នុងស្ថានភាពហានិភ័យ។

សេដ្ឋវិទូមួយចំនួនដែលរួមមានទាំងអតីតអ្នកវិភាគរបស់ក្រុមហ៊ុន Goldman Sachs លោកJim O’Neill កំពុងតែព្រួយបារម្ភថា «ការបន្តធ្លាក់ចុះនៃប្រាក់យេនអាចបង្ខំឱ្យប្រទេសចិនធ្វើការទម្លាក់តម្លៃប្រាក់យ័នរបស់ខ្លួន»។ មូលនិធិវិនិយោគ សោធននិវត្តន៍របស់រដ្ឋាភិបាលជប៉ុនចំនួន ១,៤៥ ទ្រីលានដុល្លារ បានចាប់ផ្តើមរាយការណ៍អំពីការខាតបង់យ៉ាងច្រើន ដោយសារការធ្លាក់ចុះនៃប្រាក់យេន។ រដ្ឋាភិបាលជប៉ុនកំពុងតែបង្កើតកញ្ចប់ជំរុញសារពើពន្ធដ៏ធំមួយទៀតដើម្បីគាំទ្រដល់កំណើនសេដ្ឋកិច្ច។

ទន្ទឹមនឹងនេះដែរ លទ្ធភាពនៃការផ្តល់ហិរញ្ញប្បទានរបស់ក្រុមប្រទេស G7 ដល់ផែនការហេដ្ឋារចនាសម្ព័ន្ធ ដើម្បីប្រកួតប្រជែងនឹងគំនិតផ្តួចផ្តើមខ្សែក្រវ៉ាត់និងផ្លូវរបស់ចិន បានរងនូវការសង្ស័យកាន់តែខ្លាំង ជាពិសេសការអះអាងអំពីទំហំនៃធនធានរបស់ក្រុមប្រទេស G7 ចំនួន ៦០០ ពាន់លានដុល្លារ។

ហានិភ័យនឹងនៅតែបន្តកើនឡើង ខណៈពេលដែលលោក Powell កំពុងព្យាយាមស្តារកេរ្តិ៍ឈ្មោះរបស់ធនាគារកណ្តាលអាមេរិកឡើងវិញ និងការបង្កើនផលចំណេញដល់ប្រាក់ដុល្លារ។ លោក Andrew Hollenhorst ដែលជាសេដ្ឋវិទូរបស់ក្រុមហ៊ុន Citigroup Inc បាននិយាយថា «សន្និសីទកាសែតរបស់លោក Powell បានបង្ហាញអំពីភាពស្ទាក់ស្ទើរក្នុងការបកស្រាយអំពីទីផ្សារ ហើយការកើនឡើងនៃអត្រាអតិផរណានឹងជំរុញឱ្យធនាគារកណ្តាលបង្កើនអត្រាការប្រាក់ច្រើនជាងអ្វីដែលគ្រប់គ្នារំពឹងទុក»។

លោក Mike Wilson ដែលជាប្រធានផ្នែកវិនិយោគរបស់ក្រុមហ៊ុន Morgan Stanley បានលើកឡើងថា «ការដែលធនាគារកណ្តាលអាមេរិកកំពុងកាត់បន្ថយវដ្តនៃការរឹតបន្តឹងរបស់ខ្លួន គឺជាអន្ទាក់» ។ លោកស្រី Jane Foley ដែលជាប្រធានយុទ្ធសាស្រ្ត FX នៅធនាគារ Rabobank បាននិយាយថា «ការកើនឡើងនៃប្រាក់ដុល្លារអាចនឹងបន្តកើតឡើងរហូតដល់ទីផ្សារអាចជឿជាក់ថា ធនាគារកណ្តាលអាមេរិកនឹងផ្លាស់ប្តូរទិសដៅ»។ ដូច្នេះ ផ្លូវដើររបស់តំបន់អាស៊ីនៅឆ្នាំ ២០២៣ នឹងមានភាពរកាំរកូសដ៏គ្រោះថ្នាក់ ហើយអាចនឹងមានលក្ខណៈអាក្រក់ជាងវិបត្តិឆ្នាំ ១៩៩០ ទៅទៀត៕

Asia Times